仮想通貨にかかる税金とは?計算のタイミングや確定申告の方法を徹底解説!

仮想通貨取引で気になることの一つが税金ではないでしょうか。

取引を安心して行うためにも、仮想通貨に関する税金の知識を整理したほうがよいでしょう。

今回は仮想通貨取引で発生する税金や税金が発生するケース、税金の区分、税金の計算方法、課税対象となる利益の算出方法、確定申告の手順、仮想通貨の税金にまつわるよくある質問などについてまとめます。

- 仮想通貨取引で発生する税金は所得税と住民税

- 税金が発生するタイミングは仮想通貨の売却、交換、無償入手、貸暗号資産の利子受け取りのとき

- 仮想通貨の利益は雑所得に区分され、他の所得と合算する総合課税が適用される

- 個人投資家の場合、申請がなければ総平均法で税金が計算される

- 20万円以上の利益が出た場合、確定申告の対象となる

- 20万円以下でも住民税は払わなければならない

国内仮想通貨取引所のいくつかでは仮想通貨に関する税金について詳しく説明しています。

たとえば、BITPointであれば公式ブログで税金の基本や確定申告などについてコンパクトにまとめられています。

詳しい内容について知りたい方はBITPointの公式サイトや公式ブログをご確認ください。

\2,000円分のBTCがもらえる!/

仮想通貨取引で発生する税金とは

仮想通貨取引で発生する税金は所得税と住民税です。

それぞれについてまとめます。

- 所得税

- 住民税

所得税

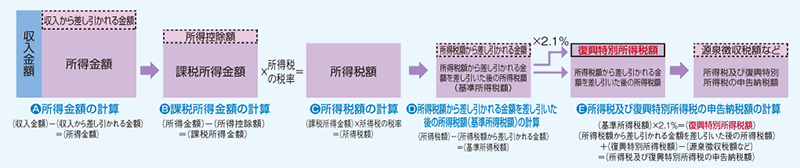

所得税とは国に納められる税金で、1年間の全ての所得から「所得控除」を差し引いた金額に課税されます。

所得から所得控除が差し引かれると、所得税の対象となる「課税対象所得」が小さくなり税金が減ります。

仮想通貨で収入を得た場合、他の収入と合算して所得とみなされるため課税対象所得が大きくなり、税金が高くなる傾向が見られます。

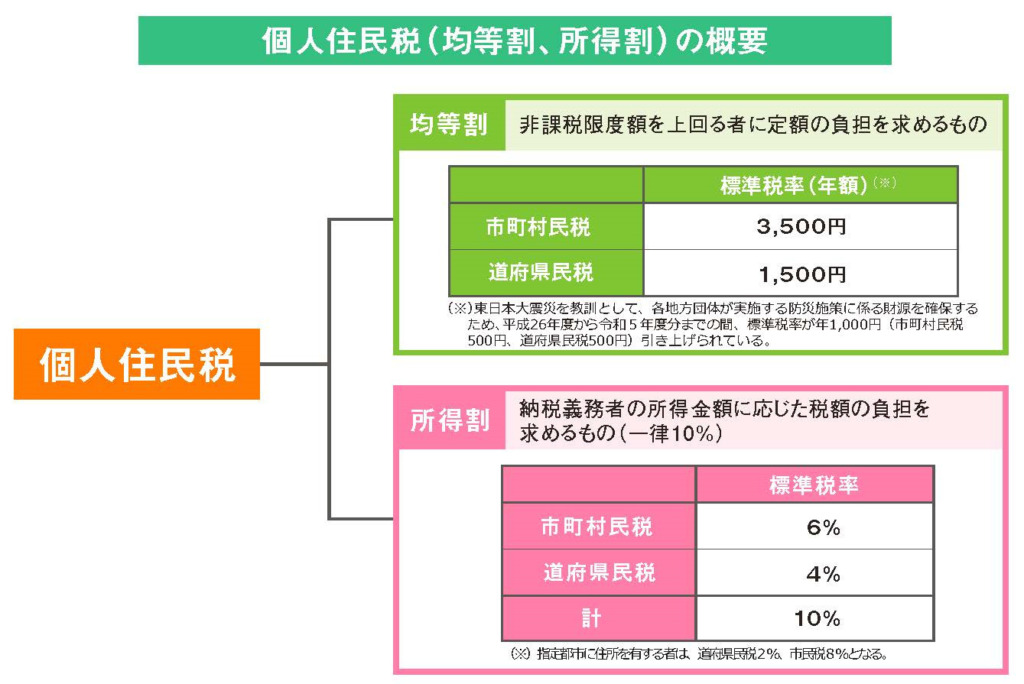

住民税

住民税は都道府県や市町村に納める税金で、税率は一律で10%です。

住民税は所得税と同じく「課税対象所得」に対してかけられるため、仮想通貨の売買などにより収入が増えると、地方税も増加します。

せっかく仮想通貨で利益を得ても、税処理を誤ったために後から修正申告する羽目になってしまっては元も子もありません。

仮想通貨取引で課せられる税金を正確に割り出すには仮想通貨取引所が発行する「取引報告書」などが必要です。

たとえば、BITPointの場合は4半期ごと、1年ごとで取引報告書を発行してくれます。

取引報告書の詳しい内容についてはBITPointの公式サイトご参照ください。

\2,000円分のBTCがもらえる!/

仮想通貨取引で税金がかかる場合

仮想使取引を行う際、どのタイミングで課税されるのでしょうか。

課税されるタイミングについてまとめました。

- 仮想通貨を売却した時

- 仮想通貨同士を交換した時

- 仮想通貨を無償で入手した時

- 貸暗号資産の利子を受け取った時

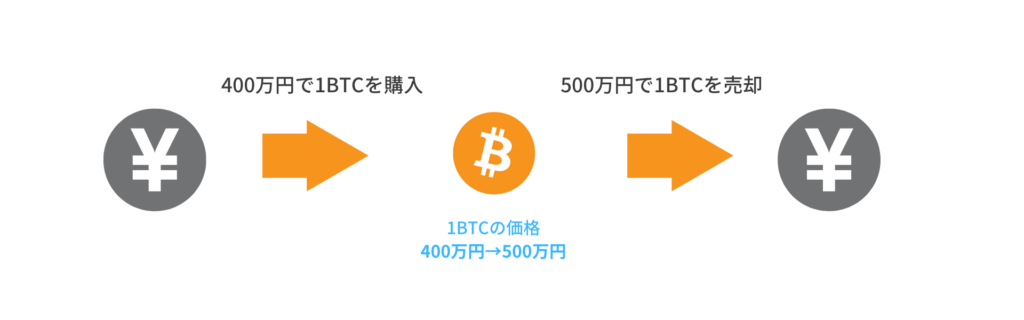

仮想通貨を売却した時

1つ目のタイミングは仮想通貨を売却した時です。

入手した時よりも売却した時の方が高く売れた時、差額が課税対象となります。

上の例でいえば、差額が100万円ですので課税対象額は100万円となります。

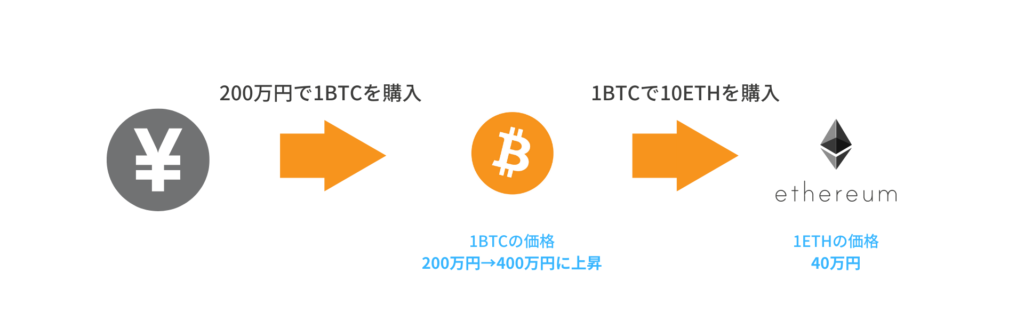

仮想通貨同士を交換した時

2つ目のタイミングが仮想通貨同士を交換した時です。

たとえば、ビットコインをイーサリアムやリップルといった他の仮想通貨と交換した時、購入時よりも利益が出ていれば課税対象となります。

200万円で購入した1ビットコインを10イーサリアムと交換するとき、イーサリアムの価格が1ETH=40万円であれば10ETHは400万円となります。

200万円分のビットコインが400万円分のイーサリアムと交換されたため200万円分の利益が出たとみなされ課税対象とされます。

仮想通貨を無償で入手した時

3つ目のタイミングは仮想通貨を無償で入手した時です。

キャンペーンなどで仮想通貨を受け取った場合、これも利益とみなされ課税されます。

貸暗号資産の利子を受け取った時

4つ目のタイミングは貸暗号資産の利子を受け取った時です。

貸暗号資産(レンディング)とは、保有している仮想通貨を取引所に預けるかわりに利子を受け取る仕組みです。

貸暗号資産で発生した利益は課税対象となります。

仮想通貨を取り扱うと複雑な税金に頭を悩ませるかもしれません。

仮想通貨取引所では投資家の疑問にこたえるべく、公式サイト内に税金に関して説明するページを設けていることがあります。

特に、LINE BITMAXの税金に関する説明は非常にわかりやすいのでチェックしておくと良いです。

ただし、税金に関しては一人で判断せず、最寄りの税務署や税理士などに相談したほうがよいでしょう。

貸暗号資産をはじめとするBITPOINTのサービスが知りたい方はBITPointの公式サイトをご確認ください。

\2,000円分のBTCがもらえる!/

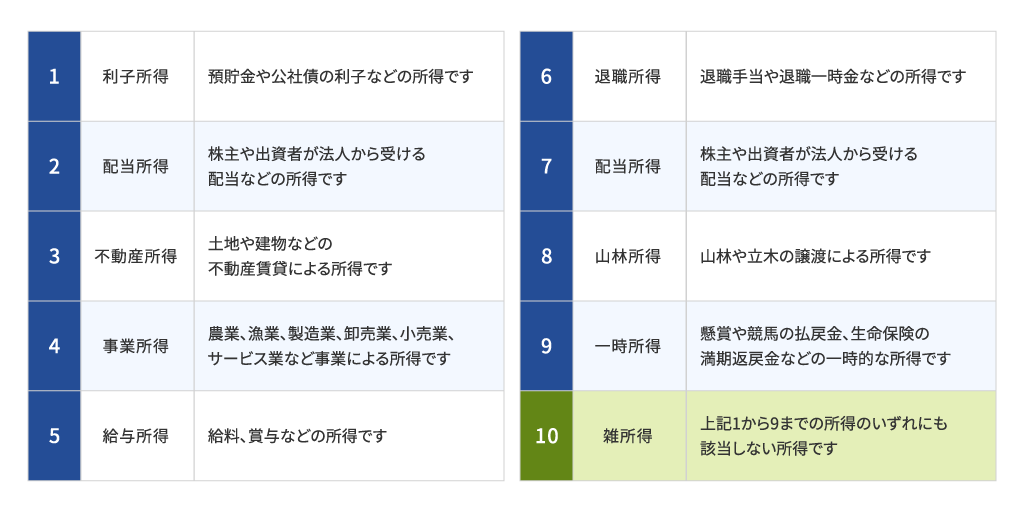

仮想通貨取引で発生する税金の区分

仮想通貨取引で発生する税金はどのように区分されるのでしょうか。

税金の区分と適用される所得税の税率についてまとめます。

- 雑所得は総合課税の対象

- 仮想通貨取引で得た利益は雑所得

- 所得税の税率

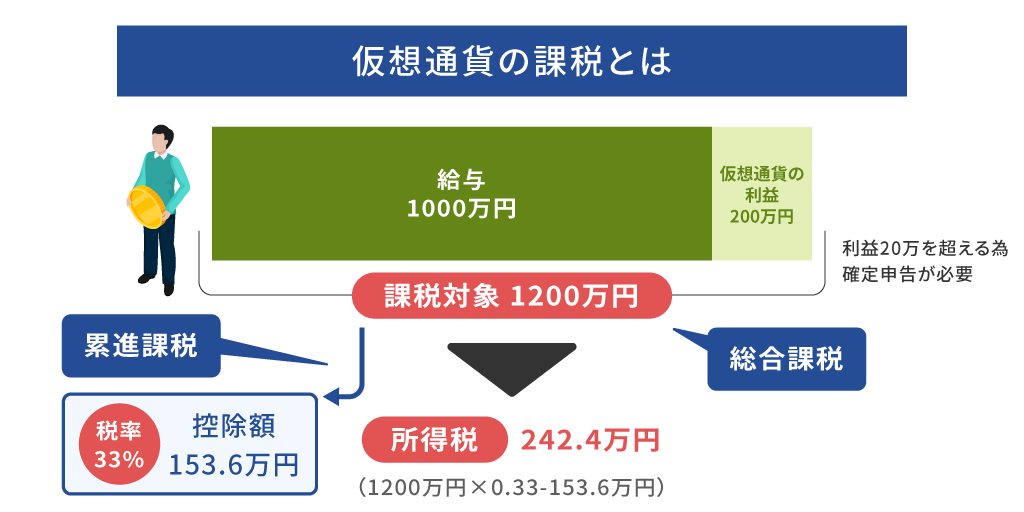

雑所得は総合課税の対象

雑所得は総合課税の対象となっています。

総合課税とは、他の所得と合算して課税される課税方法のことです。

上の例では給与が¥600万円で仮想通貨の利益が400万円で課税対象の総額は1000万円です。この1000万円の課税対象所得に税率がかけられ控除が差し引かれると所得税は97.4万円となります。

仮想通貨取引で得た利益は雑所得

仮想通貨取引で得た利益は雑所得に分類されます。

雑所得は他の所得に該当しないものすべてが対象で、仮想通貨取引で得た利益も雑所得として計算されます。

所得税の税率

所得税の税率は収入に応じて税率が上がる「累進課税」の仕組みがとられています。

上の表でわかるように、課税される所得金額が増えると税率が上がる仕組みとなっていて、4,000万円以上の所得があると最大税率の45%が課せられます。

収入が増えると税率が上がることから考えると、少しでも手数料などのコストを減らし税金の支払いに充てたいところです。

BITPointは手数料無料ですので取引コストを削減できます。

また、新規でアカウントを作成すると仮想通貨ETCがもらえるキャンペーンも実施中です。

手数料やキャンペーンについて知りたい方はBITPointの公式サイトをご覧ください。

\2,000円分のBTCがもらえる!/

仮想通貨の税金の計算方法

仮想通貨取引で発生する税金はどのようにして計算すればよいのでしょうか。

税金の計算方法や課税対象となる利益の算出方法についてまとめます。

- 仮想通貨の税金の計算方法

- 課税対象となる利益の算出方法

- 所得税の計算例

仮想通貨の税金の計算方法

国税庁は仮想通貨の税金の計算方法として「総平均法」と「移動平均法」の2パターンをあげています。

総平均法とは1年間の購入平均価格から取得金額を割り出し、その後、課税対象所得を確定する方法です。

もう一つの移動平均法とは仮想通貨を購入するたびに取得金額と残高を平均して所得を計算する方法です。

ただ、個人が移動平均法を利用する場合、事前に届け出が必要であるため基本的には総平均法で仮想通貨の税金計算をすると考えてよいでしょう。

課税対象となる利益の算出方法

ここでは総平均法での課税対象利益の算出方法を解説します。

総平均法での課税対象利益は次の式で計算できます。

- 売却価格ー(購入価格の合計金額÷購入数量×売却数量)=課税対象利益

仮想通貨の1年間の購入数量は3BTC、それぞれの購入価格が100万円・230万円・340万円であるとします。

そして、保有している仮想通貨が値上がりし、1BTC=500万円の時に保有するビットコインのうち2BTCを売却したとしましょう。

購入金額の合計は100万円+230万円+340万円=670万円、1BTCあたりの平均購入金額は670万円÷3=223,33…(約223万円)となり、合計取得金額は223×3=669万円となります。

このうち、今回売却したのは2BTCですので、購入時の価格は233×2=466万円となります。

売却価格は1BTC=500万円×2=1,000万円です。

売却価格である1,000万円から2BTC分の合計取得金額446万円を差し引くと534万円で、これが課税対象利益となります。

所得税の計算例

売却した人が企業などで働いている場合は、給与所得と仮想通貨の課税対象額が合算されます。

仮に、給与を500万円とすると500万円+534万円=1,034万円が課税所得の合計となり、所得税率は33%となります。

これにより所得税は1,034万円×0.33-48万円(基礎控除)=293.22万円(約293万円)と判明します。

税金もさることながら、仮想通貨取引ではセキュリティ面でも注意しなければなりません。

仮想通貨の税金ならGtax

| サービス名 | Gtax |

| 対応取引所 | 60以上 |

| 料金プラン/年 | フリープラン:無料※取引件数100件まで ミニマムプラン:8,250円※取引件数300件まで ライトプラン:16,500円※取引件数1,000件まで ベーシックプラン:33,000円※取引件数30,000件まで プレミアムプラン:55,000円※取引件数500,000件まで |

| 顧客満足度 | 96.6% |

| 詳細 | Gtax公式サイト |

Gtaxは、確定申告に必要な仮想通貨取引のデータを計算するサービスです。

60以上もの豊富な取引所に対応しているほか、メジャー通貨からマイナー通貨まで幅広く取引の計算ができます。

100件までの取引であれば、年間にかかる費用は無料で利用可能です。

また、2020年以前の取引履歴は全て無料で利用できます。

顧客満足度の高いカスタマーサポートでは、計算方法から、定型的ではない取引の入力方法まで質問を受け付けてくれます。

詳しい内容について知りたい方はGatx公式サイトをチェックしてみてください。

\LINEでどこでも簡単取引!/

確定申告の手順

仮想通貨で20万円以上の利益を得た場合、確定申告の必要があります。

ここでは確定申告の概要や手順についてまとめます。

- 確定申告とは

- 確定申告に必要なもの

- 申告書に記入

確定申告とは

確定申告とは、課税対象となる年の1月1日から12月31日までの1年間の所得を申告書に記入して税務署に出すことです。

収入が給与所得しかない場合、年末調整をするため確定申告の必要はありませんが、給与所得以外の収入がある場合、確定申告が必要になる場合があります。

仮想通貨による利益は雑所得に区分され、20万円以上の利益を得ると確定申告が必要です。

確定申告に必要なもの

確定申告に必要な書類は以下のとおりです。

- 勤務先から発行される源泉徴収票(給与所得がない場合は不要)

- マイナンバーカード

- 仮想通貨の取引明細

取引明細そのものは提出しませんが、所得の算出や後日提出を求められることがあるので、事前に用意しておきましょう。

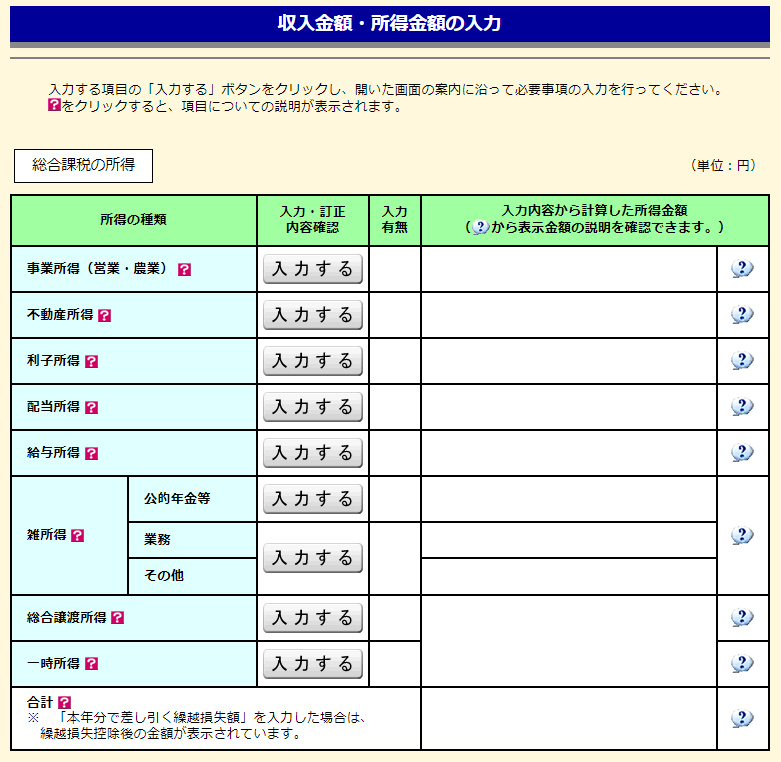

申告書に記入

申告書は紙に記入するタイプと国税庁のHPで入力するタイプの2種類がありますが、どちらも国税庁のHPで入手可能です。

国税庁の確定申告書等作成コーナーには確定申告の入力フォームがあるので、指定個所に数字を記入すると自動的に所得の合計額や納税額を計算してくれます。

確定申告書の記入で不明点があればお近くの税務署または税理士に相談しましょう。

申告書の記入が終わるとデータを送信、または記入した用紙を郵送して確定申告の手続きが終了します。

「仮想通貨の税金についてはわかったけれど、取引するのは少し怖い」そんな方に見てほしいのがBITPointの公式サイトです。

BITPointは少額から仮想通貨の購入ができ、アプリを通じて手軽にアカウントが作成できます。

取引画面がシンプルなので、初心者でもわかりやすいといえるでしょう。

最低購入金額や取引画面について知りたい方は、BITPointの公式サイトをご確認ください。

\2,000円分のBTCがもらえる!/

仮想通貨の税金に関するよくある質問

仮想通貨の税金に関するよくある質問をまとめました。

- 利益が20万円以下なら税金を支払わなくてもよいのですか?

- 税金が高すぎて払えない場合はどうしたらよいですか?

- 利益が20万円以下なら税金を支払わなくてもよいのですか?

-

利益が20万円以下の場合、確定申告は不要ですが住民税の支払いが必要です。

住民税の申告方法などは各地方自治体にお問い合わせください。

- 税金が高すぎて払えない場合はどうしたらよいですか?

-

一度決まった税額はどんなに高くても支払わなければなりません。

しかし、確定申告前に高額納税となることがはっきりした場合は事前に税務署や税理士に相談したほうがよいでしょう。

納税額が減ることは原則ありませんが、納税が猶予される可能性があります。

ただし、猶予期間は利子税が課せられますので注意しましょう。

サービスなどについて知りたい方はBITPointの公式サイトトをご確認ください。

\2,000円分のBTCがもらえる!/

仮想通貨の税金まとめ

今回は仮想通貨の税金についてまとめました。

- 仮想通貨取引で発生する税金は所得税と住民税

- 税金が発生するタイミングは仮想通貨の売却、交換、無償入手、貸暗号資産の利子受け取りのとき

- 仮想通貨の利益は雑所得に区分され、他の所得と合算する総合課税が適用される

- 個人投資家の場合、申請がなければ総平均法で税金が計算される

- 20万円以上の利益が出た場合、確定申告の対象となる

- 20万円以下でも住民税は払わなければならない

仮想通貨取引で利益が出ると所得税と法人税を支払わなければなりません。

税金が発生するタイミングは仮想通貨の売却で利益が出た時や仮想通貨の交換で利益が出た時、マイニングなどで無償で仮想通貨を入手した時、貸暗号資産の利子を受け取った時です。

仮想通貨の利益は雑所得に区分され、他の所得と合算して計算される総合課税が適用されます。

また、利益額が20万円以上の場合は確定申告の対象となるため、大きな利益を上げた場合は確定申告の準備をしましょう。

ただ、税金を支払う前に仮想通貨取引で利益を上げるのが重要です。

初心者でも利益を上げるには低コストで少額投資が可能な仮想通貨取引所で取引するのが無難です。

たとえば、BITPointでは少額で仮想通貨取引が可能であり、各種手数料が無料であるためコストを低減することが可能です。

最低取引金額や手数料、操作画面などについて知りたい方はBITPointの公式サイトをご確認ください。

\2,000円分のBTCがもらえる!/