S&P500とは?価格動向の要因や今後の見通し・将来性を徹底解説

S&P500はアメリカを代表する株価指数の一つです。

S&P500(S&P500種指数)とは、S&Pダウ・ジョーンズ・インデックスLLCが公表している株価指数で、ニューヨーク証券取引所やNasdaqに上場している企業のうち約500銘柄の時価総額をベースにしています。

今回はS&P500の価格動向の要因や現在の価格動向、これまでの価格推移、今後の見通し、おすすめのETF、おすすめの証券会社などについてまとめます。

- S&P500はアメリカを代表する株価指数

- 大きな価格変動やITバブル・リーマンショック・チャイナショック・新型コロナウイルスのパンデミックなどのときに発生している

- 2024年現在はアメリカの利下げ見通しから上昇傾向

- インフレが収まり政策金利が低下したり、世界経済が上向けばS&P500が上昇する可能性あり

- 地政学的リスクが高まれば下落する可能性あり

- 主なS&P500連動型ETFはSPY・VOO・SPXLの3つ

S&P500を基準とする金融商品は数多く存在します。

中でもCFD取引を考えているならIG証券が最適です。

IG証券はイギリスのロンドンに本拠地を構える国際的な証券会社で、CFD取引のプロとして知られています。

CFDであれば、価格が上昇しても下落しても利益を得られます。

IG証券の取扱商品やCFD取引の内容について知りたい方は、IG証券の公式サイトをご確認ください。

\最大50,000円もらえるキャンペーン中!/

Marketαでは公式LINEで仮想通貨(暗号資産)に関する情報を随時配信しています。

最新情報やキャンペーンを発信していますので、ぜひ登録しておいて見て下さい。

S&P500のこれまでの価格動向

S&P500はどのような価格変動をたどってきたのでしょうか。

価格変動の要因と理由についてまとめます。

- 1995年~2002年:ITバブル

- 2002年~2009年:リーマンショック

- 2010年~2016年:チャイナショック

- 2017年~2020年:新型コロナウイルスによるパンデミック

1995年~2002年:ITバブル

1990年代後半から、IT関連企業が急成長しました。

IT関連企業の成長を助けたのがこの時期のアメリカの低金利です。

過剰なまでの情報関連産業への投資はIT企業の株価を急上昇させS&P500指数も急上昇し、1,500を記録しました。

株式市場の活況時に株式を公開したIT企業の創業者たちは莫大な利益を手にします。

しかし、2000年代初頭にアメリカの金利が上昇すると、資金調達が難しくなります。

そして、急速な成長を遂げていたIT企業も経営に行き詰まるようになり、株価が一気に暴落してしまいました。

こうした一連の動きをITバブルと呼び、ITバブル崩壊でS&P500指数はバブル時の半分近くまで落ち込んでしまいます。

2002年~2009年:リーマンショック

ITバブル崩壊後、アメリカの政策金利は2%付近まで引き下げられました。

それから徐々にITバブル崩壊の傷が癒え、株価は緩やかな上昇に転じ、2007年後半にはITバブル最盛期の1,500まで回復しました。

しかし、2008年に入ると株価は頭打ちになり、下落基調に転じます。

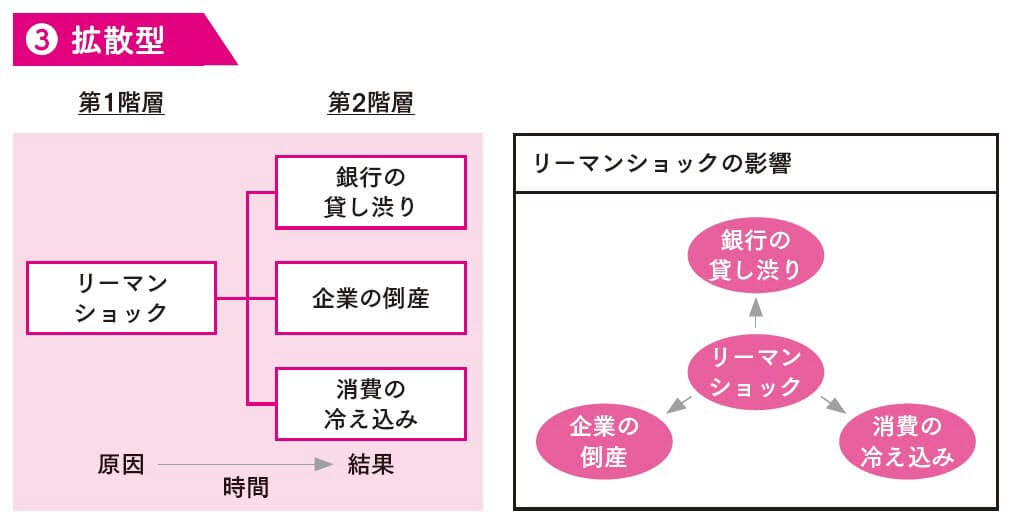

株価暴落が決定的となったのは2008年のリーマンショックです。

アメリカの大手投資銀行リーマンブラザーズ社が6,000億ドルもの負債を出して倒産したことから、世界中の金融市場が大混乱に陥りました。

リーマンブラザーズ社の倒産は1企業の倒産にとどまらず、時間の経過とともに銀行の貸し渋りや他の企業の倒産、消費の落ち込みへと拡大していきました。

リーマンショックで再びS&P500は1,500から700前後まで暴落してしまいます。

2010年~2016年:チャイナショック

リーマンショック後、思い切った低金利政策などが功を奏し、徐々に株価は回復しました。

そして、2013年には安定して1,500を超え、この後も株価上昇が続きます。

流れが大きく変わったのは2015年の後半です。

2015年6月12日、経済成長著しい中国で株価の大暴落が発生しました。

株価の暴落に多くの個人投資家が耐えられず、保有株をさらに売却したため暴落に歯止めが利かなくなってしまいました。

中国政府は下落を食い止めるため、あらゆる手段を講じましたが株価の下落が続きました。

欧米の市場ではリーマンショックほどの混乱は起きませんでしたが、上昇基調にあった株価を止めるのに十分な事件となり、S&P500も2,000前後を乱高下する動きとなります。

2017年~2020年:新型コロナウイルスによるパンデミック

2018年~2020年にかけて、株価は上下を繰り返しつつも全体としては上昇基調を維持しました。

しかし、2020年3月に新型コロナウイルスのパンデミックが発生すると世界中の経済活動が急速に縮小しました。

株価も大幅に下落し、2020年3月に大きく値を下げました。

各国の金融当局は強行突入を阻止するため、政策金利をほぼ0付近まで引き下げる異例の対応を実施しました。

素早い対策が効を奏し、株価下落は最短の期間で終了し、2020年7月にはパンデミック前の水準を回復します。

S&P500指数は代表的な株価指数ですが、ほかにもダウ平均や日経平均といった株価指数が存在します。

IG証券であればS&P500以外の指数についても株価指数CFDの対象として取り扱っています。

取り扱っている株価指数の数は40種類あり、CFD取引やノックアウトオプション取引、バイナリーオプション取引の対象となっています。

株価指数CFDの詳しい内容について知りたい方は、IG証券の公式サイトをご確認ください。

\最大50,000円もらえるキャンペーン中!/

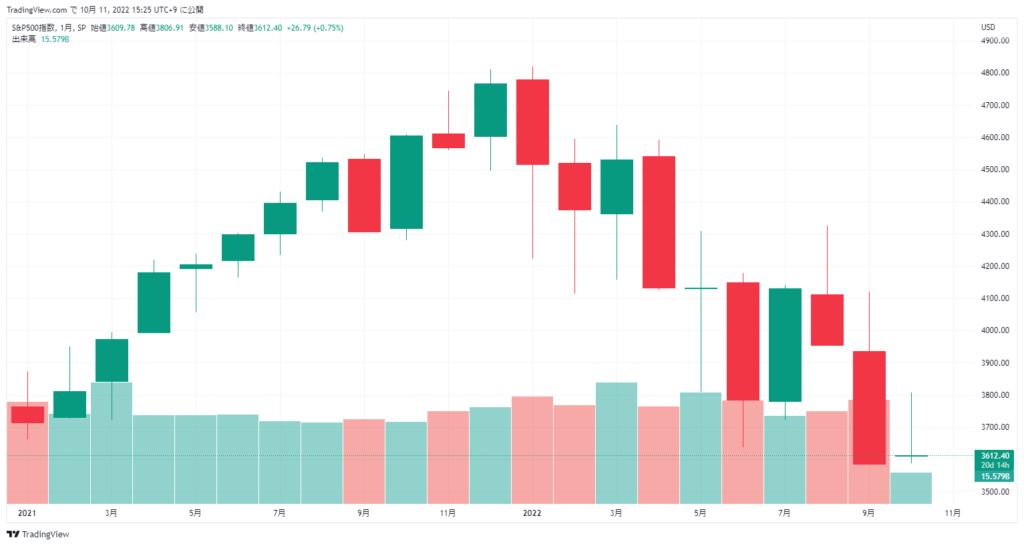

S&P500の現在の価格動向

最近のS&P500指数はどのように変化しているのでしょうか。

2021年後半から現在までの価格動向を見ていきましょう。

2021年後半:低金利政策やコロナ後の景気回復期待で上昇

新型コロナウイルスによるパンデミックに対応するため、各国は異例の低金利政策を展開しました。

その甲斐があり、2021年も株価は上昇し続け、2021年末のS&P500は4,800に達しました。

コロナショック後の景気回復期待が過熱したことも要因で、米国株全体での上昇も見られています。

2022年:FRBの金融引き締めによる下落

2022年の始めにはFRBがテーパリングの開始や金融引き締めを発表すると株価は下落基調に転じ、2022年2月、ロシアがウクライナに侵攻すると下落幅がさらに大きくなりました。

その後、FRBが急ピッチで金利を引き上げると、それに合わせるようにS&P500指数も下落幅を拡大して年初以来の安値を更新していました。

過度なインフレが加速する中での施策でしたが、利上げによる景気後退が懸念されて米国株全体での下落を招いています。

2023年:インフレ収束や米景気回復期待で上昇

2023年は米金利の引き上げペースが鈍化するとの見方から、徐々に回復傾向にあります。

実際に2023年6月のFOMCでは金利の据え置きが発表され、2022年から段階的に続いていた利上げペースが鈍化しています。

利上げの収束はインフレの収束や米経済回復期待に繋がり、米国株全体での上昇に連動しました。

しかし、2023年7月からは高値圏で停滞していました。

年後半にかけては大きく下落しており、2022年10月には3,500ドルまで価格を下げています。

2024年現在:最高値を更新し高値圏で推移

2024年に入ると大きく上昇し、2021年12月に付けた48,000ドルを更新し、市場最高値で推移しています。

2024年前半は米利下げの見通しや、米企業の回復が期待されて買いが集中した形です。

しかし、2024年3月に52,000ドルの高値を記録してからは一時下落しました。

CPIの結果、インフレは収まっていないとの見方や、イランとイスラエルの衝突による金融市場のリスクオフが要因と言えます。

しかし、5月に入ると米金利の利下げ見通しにより再度上昇中です。

持続的な金利上昇が経済成長に水を差していると考えられており、今後高値を更新するにはインフレが完全に改善する必要があります。

直近ではCPIなどの指標から米経済悪化懸念による利上げ収束期待から上昇していますが、相場が下落基調になった時は「売り」から入れるCFD取引が有利です。

現物を保有せず、売買代金の差額のみやり取りするCFD取引は「買い」だけではなく「売り」から入ることができるため、下落幅が大きくなればなるほど利益を上げられます。

IG証券ではS&P500のような株価指数以外にも多数の個別株を扱っています。

CFD取引の詳細やIG証券での取扱銘柄について知りたい方は、IG証券の公式サイトをご確認ください。

\最大50,000円もらえるキャンペーン中!/

S&P500の今後の見通し・予想

S&P500は今後どのように推移するのでしょうか。

今後の見通しや予測についてまとめます。

- アメリカのインフレが収まれば上昇する可能性がある

- 世界経済が上向けば上昇する可能性がある

- 地政学的リスクの高まりにより下落する可能性がある

- AIや最新テクノロジーの発展で上昇する可能性がある

アメリカのインフレが収まれば上昇する可能性がある

アメリカのインフレが収まれば、S&P500が上昇する可能性があります。

アメリカの金融政策を決定するFRB(連邦準備制度理事会)は、雇用の最大化とインフレ抑制を目指す組織とされているため、アメリカのインフレが収まらない限り、金利引き下げに転じることはできません。

金利が上昇すると預金が増え、相対的に消費が弱まることから物価の低下が期待できます。

FRBはインフレ抑制のため金利を上昇あるいは高止まりさせると予想されているため、FRBがインフレが収まったと判断しない限り政策金利が下がらず、株価にとって悪い状態が続きます。

2024年5月FOMCでは6会合連続での金利の据え置きが発表されていますが、まだインフレ率は収まっていないと考えられています。

世界経済が上向けば上昇する可能性がある

世界経済が上向けば、S&P500が上昇する可能性があります。

アメリカは世界経済の中心であり、中国などアメリカ以外の国で経済が上向けば、アメリカにとってもよい影響を与えます。

中国は”ゼロコロナ政策”を実施しているため、経済活動に制限がかかった状態です。

地政学的リスクの高まりにより下落する可能性がある

地政学的リスクが高まれば、S&P500の価格が下落する可能性があります。

2022年2月にロシア軍がウクライナに侵攻して以後、ヨーロッパへの天然ガス供給が滞ったり、肥料や小麦の価格が高騰するなど世界経済に悪影響が出ています。

戦争や民族紛争といったリスクが、ウクライナ以外の地域に拡大したり、ウクライナでの戦争が激化するなどすれば、世界経済に悪影響を与えるため、S&P500の価格が下落する可能性が高くなるのです。

また、2024年にはイランとイスラエルの衝突が勃発しているので、世界情勢にも目を向けていく必要があるでしょう。

AIや最新テクノロジーの発展で上昇する可能性がある

2024年現在は、chatGPTを中心としたAI市場が盛り上がっています。

2024年現在は、半導体メーカーのNVIDIAの株価が生成AIの注目度増により高騰しています。

S&P500は、NVDIAを含む米国の主要企業で構成されているほか、構成銘柄の上位ほとんどがITです。

AIの活用も視野に入れている企業ばかりであり、今後AI市場を含むテクノロジーの発展により更なる上昇を見せる可能性があります。

ゴールドマン・サックス・グループのストラテジストらによると、投資家が人工知能(AI)の導入による生産性と利益向上の可能性を織り込めば、S&P500種株価指数にはさらなる上値余地がある。

引用元:AIはS&P500種をさらに上昇させる可能性ある-ゴールドマン

激変する世界情勢に対応するには、質の良い情報を得られる態勢を整えることが重要です。

IG証券は主要銘柄の当日の予想レンジやトレンド予想などを記載した「モーニングメール」を配信しています。

ほかにも、学習コンテンツ内にトレードの参考にできる情報が数多くありますので、最新情報を摂取しつつ、その日のトレードに取り組めます。

モーニングメールや学習コンテンツについて知りたい方は、IG証券の公式サイトをご確認ください。

\最大50,000円もらえるキャンペーン中!/

S&P500の価格変動要因

S&P500はどのような要因で変動するのでしょうか。

主な変動要因についてまとめます。

- アメリカのインフレ動向と政策金利

- 世界経済の動向

- 地政学的リスク

アメリカのインフレ動向と政策金利

1つ目の変動要因はアメリカのインフレ動向と政策金利です。

S&P500が上昇するには、株価が上昇しやすい条件が整わなければなりません。

一般に、金利が高い状態よりも低い状態の方が株価は上昇しやすくなります。

現在、FRBはインフレを抑制するために政策金利を急ピッチで引き揚げており、年内いっぱいは利上げペースが落ちないかもしれません。

利上げが一段落するにはFRBが「インフレが収まりつつある」と認識しなければならず、利上げが停止するか否かはインフレ動向にかかっているといえるでしょう。

世界経済の動向

2つ目のポイントは世界経済の動向です。

アメリカは世界経済の中心ですが、アメリカ以外の地域の動向も見逃せません。

ヨーロッパはロシアによるウクライナ侵攻の影響を強く受け、天然ガスの供給不足などから燃料価格が高騰しインフレが加速しています。

また、イスラエル・イスラム系組織ハマスの戦争も始まっており、中東情勢悪化による原油高騰が懸念されています。

インフレ対策が重要という点でアメリカと同じであり、早急な好転は見込めそうもありません。

一方、中国は徐々に復調しつつあるもののゼロコロナ政策の影響でいつ経済活動が制限されるかわからない状態です。

ヨーロッパや中国、あるいはインドやブラジルといった新興国の経済が好調となるには今少し時間が必要でしょう。

アメリカ以外の地域で経済活動が活発化すれば、アメリカ経済にもプラスの影響を与えることになりS&P500が上昇する可能性があります。

地政学的リスク

3つ目のポイントは地政学的リスクです。

現在、ウクライナでの戦争に多くの人の関心がひきつけられていますが、地政学的リスクは世界各地に存在しています。

たとえば、日本が原油の多くを依存している中東地域ではイランやサウジアラビアの動向、パレスチナ問題、イエメン紛争、シリア問題など火種がくすぶっています。

アジアではミャンマーの軍事政権の動向や北朝鮮による連日のミサイル発射、中国と台湾の対立などこちらも多数の紛争の種があります。

こうした地政学的リスクが発生すれば、世界経済に間違いなく悪影響を与えるため、S&P500が下落する材料となるでしょう。

その反対に、地政学的リスクが低くなれば地域や経済が安定し、S&P500が上昇するきっかけとなるかもしれません。

IG証券は戦略的に影響を受けやすい小麦や原油といった商品のCFDを多数取り扱っています。

世界経済の大きな動きや地政学的リスクの変化を事前に察知することで、商品CFDやFXなどで損害を回避できる可能性が高まります。

場合によっては事態の進展を見据えて先手を打つことも可能となるでしょう。

IG証券の取扱商品や取引ルールについて知りたい方は、IG証券の公式サイトをご覧ください。

\最大50,000円もらえるキャンペーン中!/

S&P500に連動しているおすすめETF

S&P500に投資する方法の一つにETFがあります。

ここではS&P500連動型のETFについて紹介します。

- SPY

- VOO

- SPXL

SPY

| 銘柄名 | SPDR S&P 500 ETF |

| ティッカー | SPY |

| 運用会社 | ステートストリート |

| 基準価格(2024年7月時点) | 544.76ドル |

| 純資産額(2024年7月時点) | 529.532十億ドル |

| 分配金利回り | 1.28% |

| 経費率 | 0.09% |

SPYはS&P500に連動するETFで、1993年に設定された最も古いETFです。

歴史が古いだけあり純資産額は529.532十億ドルに達します。

経費率がVOOよりも高いのがネックです。

VOO

| 銘柄名 | バンガードS&P500ETF |

| ティッカー | VOO |

| 運用会社 | バンガードグループ |

| 基準価格(2024年7月時点) | 500.70ドル |

| 純資産額(2024年7月時点) | 455.945十億ドル |

| 分配金利回り | 1.28% |

| 経費率 | 0.03% |

VOOはバンガードが設定したS&P500連動型のETFです。

SPYの17年後に設定されたETFであるため、純資産額の面ではSPYに劣ります。

しかし、経費率はVOOのほうが低く、利益率を上げたいのであればVOOを選択したほうがよいでしょう。

SPXL

| 銘柄名 | Direxion デイリー S&P 500 ブル3倍 ETF |

| ティッカー | SPXL |

| 運用会社 | Direxion Investments |

| 基準価格(2024年7月時点) | 144.30ドル |

| 純資産額(2024年7月時点) | 4.088十億ドル |

| 分配金利回り | 1.19% |

| 経費率 | 0.90% |

SPXLはS&P500の3倍の値動きをするよう設計されたETFです。

S&P500が上昇した時は3倍の利益が得られますが、下落幅も3倍になるので値動きが激しいETFです。

売買のタイミングを間違うと大きな損失を被りかねませんので、タイミングを見計らって取引するようにしましょう。

値動きの大きさを利用するのであればレバレッジを利かせられるCFD取引の方がよいでしょう。

CFD取引で豊富な実績を有している証券会社といえばIG証券です。

IG証券ではS&P500のほかにダウ平均やナスダック・日経平均・イギリスのFTSE・ドイツのDAX30など主要国の株価指数を対象としたCFDも取り扱っています。

CFD取引の手数料や取扱銘柄について詳しく知りたい方は、IG証券の公式サイトをご参照ください。

\最大50,000円もらえるキャンペーン中!/

S&P500に投資するのにおすすめの証券会社

米国株の取引で最適な証券会社を2社紹介します。

- IG証券

- SBI証券

IG証券

| 名称 | IG証券 |

| 取扱銘柄 | FX CFD:個別株・株価指数・商品など ノックアウトオプション取引 バイナリーオプション取引 |

| 最低取引株数 | 1株 |

| 取引手数料 | 2.20セント |

| スマホアプリ | あり |

| 公式サイト | IG証券の公式サイト |

| 関連記事 | IG証券の評判 |

IG証券はロンドンに本拠を置く国際的な証券会社で、世界9か所に拠点を置いています。

高い約定力と豊富な銘柄数がIG証券の特徴で、CFD取扱銘柄は17,000を超えます。

IG証券で米国株やETFを取引するには個別株のCFDや株価指数CFDを活用するとよいでしょう。

IG証券の取引ルールや証拠金・手数料・スプレッドなどについて知りたい方はIG証券の公式サイトをご覧ください。

\最大50,000円もらえるキャンペーン中!/

SBI証券

| 名称 | SBI証券 |

| 取扱銘柄 | 国内株式 外国株式(米国など9か国) 投資信託 FX 債券 金・プラチナ 先物オプション取引 CFD など |

| 最低取引株数 | 1株(S株) |

| 取引手数料 | 約定代金 × 0.495 % ※約定代金が2.02米ドル以下の場合は無料 |

| スマホアプリ | あり |

| 公式サイト | SBI証券公式サイト |

| 関連記事 | SBI証券の評判 |

SBI証券は国内屈指の大手ネット証券で、国内株式や外国株式、FX、債券、先物オプション、CFDなどあらゆる金融商品を取り揃えています。

SBIでは米国株をはじめ、中国や韓国・タイ・マレーシア・ベトナム・ロシアなどの株式も取り扱っています。

SBI証券で米国株やETFを取引するには現物を売買するとよいでしょう。

SBI証券で取り扱っている米国株や取引ルール、手数料について詳しく知りたい方はSBI証券の公式サイトをご覧ください。

S&P500に関するよくある質問

S&P500に関するよくある質問についてまとめます。

- S&P500に投資するにはどうすればいいのですか?

- S&P500とダウ平均は何が違うのですか?

- ETFの現物とCFDはどちらがおすすめですか?

S&P500に投資するにはどうすればいいのですか?

S&P500に投資する方法は以下のとおりです。

- SPYやVOO・SPXLのようなETFを取引する

- S&P500指数に対応した投資信託を取引する

- S&P500を対象とした株価指数CFDを売買する

証券会社によって取り扱っている金融商品が異なりますので、それぞれの証券会社の公式サイトなどで確認しましょう。

S&P500とダウ平均は何が違うのですか?

S&P500はニューヨーク証券取引所やナスダックに上場している株式のうち、約500銘柄を対象として算出された株価指数です。

これに対し、ダウ平均はニューヨーク証券取引所に上場している企業の中からアメリカを代表するものを30社ピックアップして算出した株価指数です。

米国株式全体を見るのであれば、銘柄数が多く広く網羅しているS&P500の方がよいでしょう。

ETFの現物とCFDはどちらがおすすめですか?

ETFの現物もCFDも一長一短あるというのが実情です。

ETFはSPXLなどを除き、レバレッジがかかっていませんので、リスクをある程度抑えられるというメリットがあります。

しかし、レバレッジを利かせられないため必要資金が多くなりがちです。

一方、CFDはレバレッジを利用できるので資金が少なくて済みますが、値動きが大きいときなどはロスカットされるリスクがあります。

どちらの取引が自分の状況にあっているか見極めたうえで判断するとよいでしょう。

IG証券では1株から株価指数CFDに投資できるため、少ない資金でS&P500に投資することが可能です。

CFDは値動きが大きい商品ですが、資金管理をしっかり行うことでリスクを低減することが可能です。

CFD取引の内容やIG証券の取引ルール、手数料などについて知りたい方はIG証券の公式サイトをご参照ください。

\最大50,000円もらえるキャンペーン中!/

S&P500の今後の予想まとめ

今回はS&P500についてまとめました。

- S&P500はアメリカを代表する株価指数

- 大きな価格変動やITバブル・リーマンショック・チャイナショック・新型コロナウイルスのパンデミックなどのときに発生している

- 2024年現在はアメリカの利上げ鈍化で上昇傾向

- インフレが収まり政策金利が低下したり、世界経済が上向けばS&P500が上昇する可能性あり

- 地政学的リスクが高まれば下落する可能性あり

- 主なS&P500連動型ETFはSPY・VOO・SPXLの3つ

S&P500はアメリカを代表する株価指数であり、米国経済を見るうえで欠かすことができない経済指標です。

ITバブルやリーマンショック・チャイナショック・パンデミックなどのときに大きく下落・停滞しました。

2022年に入るとウクライナ戦争やFRBによる政策金利の急速な引き上げなどの影響で大きく下落しています。

仮に、アメリカのインフレが抑制され、FRBが政策金利を低下させるなど金融政策を変更すれば、S&P500が大きく上昇する可能性があります。

しかし、地政学的リスクや世界経済の落ち込みなどが見られればS&P500は下落するかもしれません。

下落基調で相場が推移するときにとても便利なのがCFD取引です。

CFD取引は売り注文から入れるため、相場が下落していたとしても利益を上げられます。

また、リスクを限定して取引したいのであればIG証券で導入しているノックアウトオプション取引を活用するのも一つの方法です。

CFD取引の内容やノックアウトオプション取引について詳しく知りたい方は、IG証券の公式サイトをご確認ください。

\最大50,000円もらえるキャンペーン中!/